القطاع الخاص يقود اصدارات السندات والصكوك في دول الخليج

القطاع الخاص يقود اصدارات السندات والصكوك في دول الخليج

تقرير "أولاً-الاقتصاد والاعمال" للفصل الأول 2021

-

دائرة الأبحاث

دائرة الأبحاث

ارتفعت القيمة التراكمية لاصدار السندات والصكوك في بلدان الخليج بنحو 17 في المئة على أساس سنوي، لتصل إلى 37.4 مليار دولار في الربع الأول من العام الحالي، وعزز ذلك تواصل نمو الاصدارات بوتيرة مرتفعة للشهر الثالث على التوالي، إذ بلغت القيمة الإجمالية لإصدارات آذار/مارس الماضي9.7 مليارات دولار أميركي، مقارنة مع 5.8 مليارات دولار خلال آذار/مارس 2020.

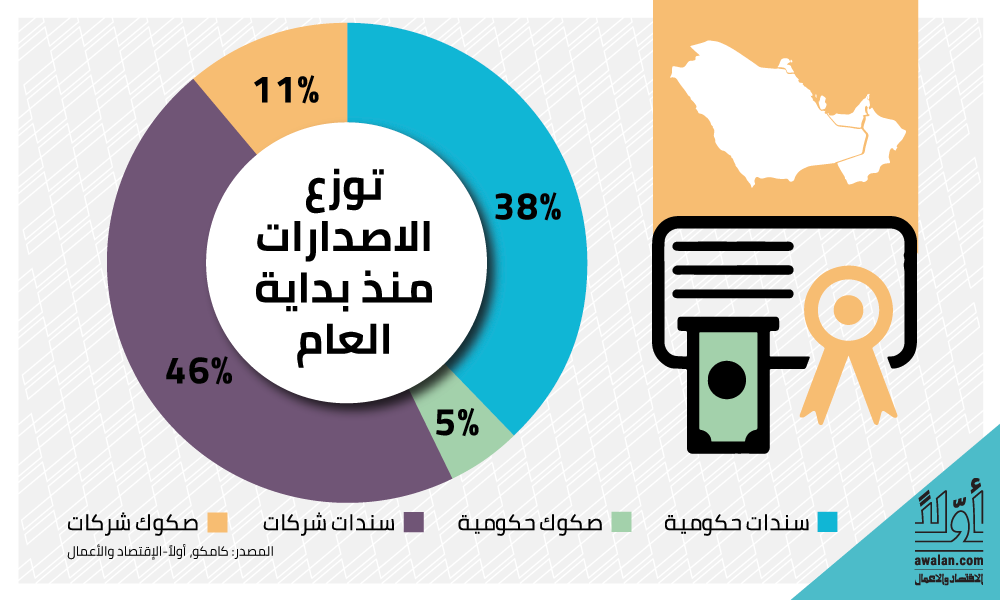

وبدا واضحاً، وفق التقرير الشهري لـ "أولاً-الاقتصاد والاعمال"، الدور المفصلي للقطاع الخاص في أسواق الدين، فبلغ إجمالي قيمة اصدارات الصكوك والسندات للشركات 5.4 مليارات دولار في آذار/مارس و21.2 مليار دولار منذ بداية العام، أي ما يوازي 56.66 في المئة من الحصيلة المجمعة للاصدارات خلال الفصل الأول.

واذ تركزت معظم اصدارت القطاع الخاص في شهر آذار/مارس على قطاعات المصارف والخدمات المالية والطاقة، برزت اصدارات "إم دي جي اتش" المملوكة بشكل غير مباشر من حكومة أبوظبي، وقد بلغت قيمة هذه الاصدارات 1.3 مليار دولار والمتوقع استخدامها لتمويل أعمال الشركة العامة والمرتبطة بقطاع الحفر والتنقيب عن النفط والغاز.

كذلك، برزت اصدارات الشركة السعودية لإعادة التمويل العقاري وبقيمة إجمالية فاقت المليار دولار، إضافة إلى طروحات البنك التجاري القطري وبنك مسقط بقيمة 500 مليون دولار لكل منهما، فيما بلغ طرح بنك "اتش اس بي سي" ( HSBC ) الاماراتي قيمة 350 مليون دولار.

وتسعى البنوك إلى تعزيز متانتها المالية بعد أزمة العام الماضي، ولاسيما أن السندات الطويلة الأجل تدخل في احتساب نسبة كفاية رأس المال ومتانة المركز المالي للمؤسسة، كما تهدف المصارف إلى استقطاب السيولة لمواصلة عمليات التمويل في العام الحالي بعد الارتفاع الكبير في الطلب على الائتمان خلال العام الماضي والذي تخطى نسبة نمو الودائع.

.png)

تراجع الاصدارات الحكومية

في المقابل، بلغت قيمة الاصدارات الحكومية 4.3 مليارات دولار في آذار/مارس، متراجعة بنحو 1.5 مليار دولار عن اصدارات فبراير 2021 و 5.9 مليارات دولار عن اصدارات آذار/مارس 2020. واستفادت الحكومات الخليجية من تحسن أسعار النفط لخفض قيمة العجوزات في ميزانياتها العامة وتقليل الحاجة إلى الاستدانة.

وتركزت الاصدارات على قيام المملكة العربية السعودية بطروحات عدة بقيمة إجمالية قاربت 2.5 مليار دولار وبآجال تنوعت مدة استحقاقها ما بين 3 و 10 سنوات، وبفوائد منخفضة لم تتعد 2.8 في المئة.

بدورها، طرحت حكومة الشارقة سندات طويلة الأجل وبقيمة 1.3 مليار دولار، ولكن بفوائد أعلى قليلاً تراوحت ما بين 3.6 و 4.4 في المئة.

وأصدرت البحرين سندات التنمية الحكومية بقيمة 530 مليون دولار ومتوسطة الأجل وبفائدة قاربت 4 في المئة.

الأكثر قراءة

-

"أجيليتي للمخازن العمومية" الكويتية تسجل أرباحاً بقيمة 16.2 مليون دينار في الربع الثاني 2025

-

"بورصة الكويت" توقف التداول على أسهم شركتي "عربي القابضة" و"المساكن الدولية للتطوير العقاري"

-

رياض سلامة بين الحرية المشروطة والخريطة القضائية المعقّدة

-

"هيوماين تشات": أول نموذج ذكاء اصطناعي عربي متقدم في العالم

-

كيف تتحول "إنفيكتوس للاستثمار" إلى عملاق إفريقيا الغذائي؟