مصارف الخليج بين مطرقة كورونا وسندان النفط

مصارف الخليج بين مطرقة كورونا وسندان النفط

ضغوط على جودة الأصول وهوامش الربحية

-

عاصم البعيني

عاصم البعيني

دخلت المصارف الخليجية حقبة جديدة مع تفشي فيروس كورونا وانخفاض أسعار النفط، لتختبر بذلك ما يتوقع أن تكون واحدة من أقسى المراحل الاقتصادية في مسيرتها. ومن جملة العوامل التي على المصارف التعامل معها، هي تراجع في الإيرادات وارتفاع في القروض المتعثرة نتيجة الصعوبة التي سيواجهها العملاء من شركات وأفراد في خدمة ديونهم في ظل الإقفال العام لمعظم القطاعات وتقييد حركة التنقل داخل الدول وبين بعضها بعضاً لاحتواء انتشار الوباء، ما يتوقع أن يؤدي إلى انكماش اقتصادي غير مسبوق في غالبية بلدان العالم بما فيها الخليج الذي عليه أن يتعامل أيضاً مع التراجع الحاد في إيرادات النفط.

وفي ظل هذا الواقع الجديد، يقف معظم مصارف الخليج متسلحاً بكفاية في الرسملة والسيولة العالية وبدعم كبير من حكوماتها تجلى بضخ سيولة كبيرة في الأسواق عبر حزم دعم متلاحقة، وذلك على الرغم من تخفيض وكالة "موديز" نظرتها المستقبلية للقطاع من مستقرة إلى سلبية.

ضغوط على جودة الأصول والربحية

ستكون المصارف الخليجية خلال العام الحالي أمام تحديين رئيسيين نتيجة انتشار فيروس كورونا وانخفاض أسعار النفط. الأول، يكمن في تراجع محتمل في جودة الأصول على المدى القصير وارتفاع الضغوط على هوامش الربحية، ولاسيما في ظل التوقعات بارتفاع القروض غير العاملة والمخصصات المجنبة لها وانخفاض فرص الائتمان في ظل الإغلاق الشبه التام، وأثره على مختلف القطاعات الانتاجية والاستهلاكية.

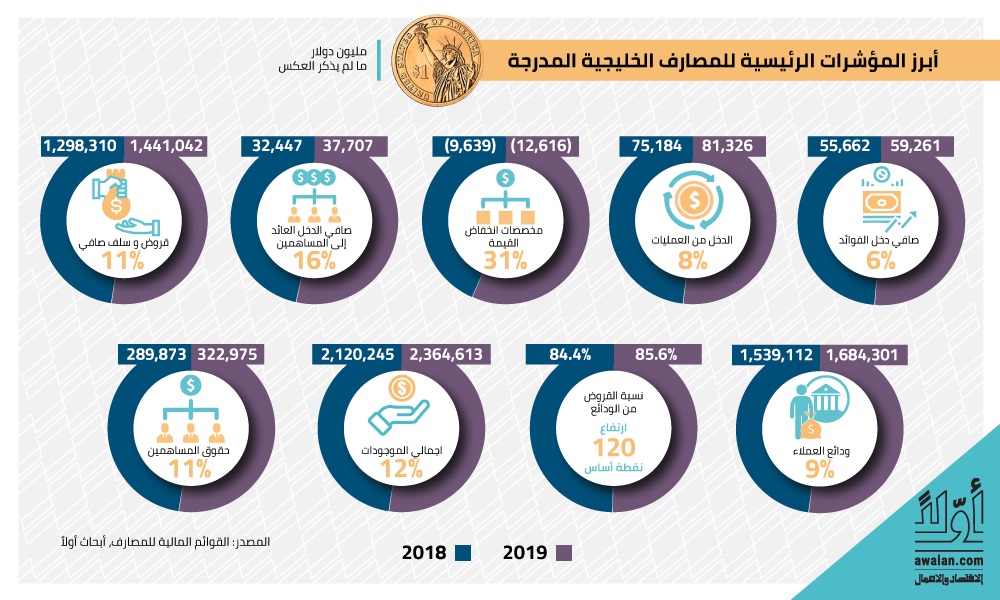

وتزامن ذلك مع اتخاذ الجهات المعنية تدابير متشابهة تجلى بعضها في إعادة جدولة القروض، وتأجيل أقساطها لمدة تصل إلى ستة أشهر وعدم فرض غرامات على التأخير الناتج عن سداد بطاقات الائتمان خلال هذه الفترة، ويتوقع أن تؤثر هذه التدابير على ربحية القطاع بشكل عام وأن تشكل ضغوطاً على محفظة القروض. وتشير بيانات المصارف الخليجية المدرجة إلى أن حجم القروض بلغ نحو 1.4 تريليون دولار في نهاية العام الماضي، بزيادة 11 في المئة مقارنة مع نهاية العام 2018. ومن السابق لأوانه توقع كلفة هذه الإجراءات، وما إذا كانت المصارف ستتحملها بمفردها، علماً أن مصادر معنية بالقطاع المصرفي في الكويت قدّرتها بنحو 250 إلى 300 مليون دينار (825 إلى 990 مليون دولار) أو ما يشكل نحو ثلث دخل العمليات، في حين لم تصدر أي أرقام تقديرية في الدول الأخرى.

ويكمن التحدي الثاني، في ما يشكله انخفاض أسعار الفائدة من ضغوط على الإيرادات، وقد بدأت المصارف الخليجية تلمس انكماشاً في هامش دخل الفوائد خلال العام الماضي مع تراجع الفوائد، علماً أن صافي دخل الفوائد بلغ نحو 59.2 مليار دولار في نهاية العام الماضي بزيادة 6 في المئة مقارنة مع نهاية العام 2018.

من غير المستبعد أن تلجأ المصارف

لإلغاء توزيعات الأرباح على المساهمين

المخصصات نحو الإرتفاع

وفي هذا السياق، عُلم أن مصارف مركزية خليجية عممت على المصارف الخاضعة لرقابتها ضرورة تفعيل بند المخصصات الاحترازية مع تقديم المحافظة على المتانة المالية على أي اعتبارات أخرى ذات صلة بتحقيق الأرباح في نهاية العام الحالي.

ومن المستبعد حالياً تقدير أثر التطورات الحاصلة على ميزانيات المصارف في ظل عدم إمكانية تقدير أمد الأزمة كونها على الأقل لم تبلغ مرحلة الذروة بعد. وتجدر الإشارة في هذا السياق، إلى أن كلاً من مصرف البحرين المركزي وبنك الكويت المركزي اعتمدا خيار إعفاء المصارف ضمن الشركات المدرجة من خيار إعداد والإعلان عن النتائج المالية خلال الربع الأول وتضمينها في بيانات النصف الأول المنتهي في حزيران/يونيو المقبل، ما يعمّق إمكانية عدم القدرة على استبيان الأثر المالي للأزمة.

وفي ضوء هذه المعطيات، من غير المستبعد أن يلجأ بعض المصارف إلى خيار إلغاء توزيعات الأرباح على المساهمين، خصوصاً أن خياراتها الأخرى لتحقيق خفض سريع وملحوظ في المصاريف تبدو محدودة، وهو توجه اعتمده البنك المركزي الأوروبي مع مصارف منطقة اليورو.

راكم معظم المصارف الخليجية

سيولة مرتفعة واحتياطات ضخمة

ترسانة السيولة ورؤوس الاموال

في المقابل، من شأن تجنيب المزيد من المخصصات أن يساهم في الحفاظ على المتانة المالية للمصارف، ولا سيما في حال سجلت القروض المتعثرة ارتفاعاً ملحوظاً، علماً أن هذه النسب في دول الخليج تعتبر أفضل منها في الدول الأجنبية، ففي السعودية مثلاً، بلغت نسبة القروض المتعثرة نحو 1.9 في المئة فقط مع نهاية الربع الثالث من 2019 وفقاً للبيانات المتوفرة من قبل مؤسسة النقد العربي السعودي "ساما".

إلى ذلك، تظهر البيانات المالية المجمّعة للمصارف الخليجية عن العام الماضي احتفاظ المصارف بسيولة مرتفعة وأصول ضخمة من السهل تحويلها إلى نقد في حال دعت الحاجة، وعلى سبيل المثال، شكلت الأصول السائلة لدى المصارف السعودية نحو 39.6 في المئة من الإجمالي مقارنة بنحو 35.5 في المئة في نهاية العام 2018.

من جهة أخرى، منح نهج التشدد في زمن الاستقرار، المصارف الخليجية مرونة أكبر في التعامل مع الأزمة الحاصلة، إذ ترافقت حزم التحفيز التي أقرّتها دول الخليج مع تحرير رؤوس الأموال الوقائية الإضافية، فعمد مصرف الإمارات المركزي على سبيل المثال بالسماح لجميع المصارف باستخدام ما يعادل 60 في المئة من رأس المال الوقائي الإضافي، وترتفع هذه النسبة إلى 100 في المئة لدى البعض منها.

أما في ما يتعلق بالودائع، وبالعودة إلى المراحل الزمنية السابقة التي سجلت فيه أسعار النفط تراجعاً، فإن ودائع الأرصدة الحكومية في الجهاز المصرفي كانت تشهد تراجعاً، وهو سيناريو من غير المستبعد تكراره خلال هذه المرحلة نتيجة انخفاض الإيرادات الحكومية من النفط، ومع ذلك، من المستبعد أن يترك أي توجه من هذا النوع تداعيات كبيرة على مصارف الخليج.

يذكر أن إجمالي ودائع العملاء في المصارف الخليجية بلغ نحو 1.6 تريليون دولار في نهاية العام الماضي بزيادة 9 في المئة، فيما بلغ إجمالي القروض والسلف نحو 1.4 تريليون دولار، أي أن نسبة القروض إلى الودائع تبلغ نحو 85.6 في المئة مرتفعة بنحو 120 نقطة أساس، ما يعني أن مثل هذه المصارف لديها آفاق للتوسع في الإقراض.

حزم التحفيز

إلى ذلك، تشكّل حزم التحفيز الصادرة عن المصارف المركزية الخليجية عامل دعم مهماً للمصارف ولاسيما مع تخفيض بعض المتطلبات الرقابية أو اعتماد المرونة في تطبيق معايير "بازل 3" والمعيار الدولي الرقم 9 لإعداد التقارير المالية (IFRS9).

وفي هذا السياق، بادرت مؤسسة النقد العربي السعودي "ساما" إلى تحفيز القطاعات الاقتصادية المحلية بحزمة بلغت قيمتها 50 مليار دولار للحدّ من تأثيرات "كوفيد-19"، وتزامن ذلك، مع تأجيل التطبيق الكامل لمعايير "بازل3" حتى بداية كانون الثاني/ يناير 2022، والطلب من مدققي الحسابات الخارجية عبر المصارف الاخذ في الاعتبار حزم التحفيز نفسها عند احتساب الخسائر المتوقعة بموجب معيار (IFRS9).

بدوره، كان مصرف الإمارات المركزي من أوائل المبادرين إلى طرح حزم التحفيز والتي بلغ إجمالي قيمتها نحو 256 مليار درهم (69.7 مليار دولار)، ساهمت في توفير سيولة جديدة بقيمة نحو 61 مليار درهم ناتجة عن تخفيض متطلبات الاحتياطات النقدية الإلزامية، إضافة إلى 50 ملياراً على هيئة تخفيضات في رؤوس الأموال الوقائية، و50 ملياراً على هيئة دعم تمويلي بتكلفة صفرية، و95 ملياراً تخفيضات في السيولة الاحتياطية، بالإضافة إلى خفض نسبة الاحتياطي الإلزامي من الودائع تحت الطلب إلى 7 في المئة مقارنة بـ 14 في المئة في السابق.

وفي الكويت، اعتمد بنك الكويت المركزي إجراءات مماثلة ساهمت في منح المصارف مساحة إقراضية جديدة بقيمة 5 مليارات دينار (16 مليار دولار) وكذلك خفض معايير السيولة وأدوات التحوط الكلي والإفراج عن المصدة الرأسمالية التحوطية، وخفض معدل كفاية رأس المال بنحو 2.5 في المئة.

استقرار النفط وانحسار كورونا

يوفران فرص تمويل ضخمة

العودة الى الاصلاح

من جهة أخرى، تبدو الأزمة الحالية فرصة مهمة للخروج بجملة من الدروس المستفادة، يأتي في مقدمها أهمية استكمال دول الخليج لمنظومة الإصلاحات التي تسارعت وتيرتها في السنوات الأخيرة، بما يساهم في تعزيز الإيرادات غير النفطية وتنويع قاعدة اقتصاداتها ومصادر النمو فيها، هذا بالإضافة إلى استكمال جهود تطوير بيئة الأعمال وتطوير التشريعات بما يعزز استقطاب الاستثمارات وزيادة مساهمة القطاع الخاص في الناتج المحلي ومشاركته في قطاعات اساسية مثل البنى التحتية.

وبدأت السعودية خطة طموحة في هذا الاتجاه عبر توفير ركائز صلبة لقطاعات جديدة وزيادة الاستثمار الصناعي والمحتوى المحلي ورفع كفاءة الانفاق الحكومي، كذلك من المتوقع أن تعيد المرحلة الحالية تسليط الضوء على أهمية تعزيز الشراكات بين القطاعين العام الخاص في مختلف القطاعات وتفعيل دور الهيئات الناظمة، وما يعنيه ذلك من فرص للقطاع المصرفي على أكثر من صعيد، ذلك أنه مع استعادة أسعار النفط استقرارها، حتى لو عند مستويات ادنى من العام الماضي وبدء انحسار الفيروس، سيكون القطاع المصرفي أمام فرص مهمة في مجال التمويل، في ظل استعادة الاقتصاد بعضاً من عافيته وعودة متوقعة لدول المنطقة إلى الأسواق الدولية إلى الاقتراض لتمويل عجوزات أكبر في ميزانياتها.

توسع في الخدمات الرقمية

وفي ضوء الأزمة الحاصلة، من المتوقع أن تتسارع وتيرة الاستثمارات في الخدمات الرقمية بمجرد عودة الظروف إلى طبيعتها، وذلك استناداً إلى عنصرين، الأول يتعلق بالتغيير الجذري في ديمغرافية قاعدة العملاء في الخليج، ولاسيما أن "الجيل زد" (Generation Z) يشكل نسبة واسعة من الشرائح الاجتماعية، وما يفرضه هذا الجيل من تغير شامل في الثقافة الاستهلاكية السائدة، إذ إن ولاءه يكون لمدى تكامل البيئة الرقمية وليس للعلامة التجارية نفسها، كما كانت الحال عليه في السابق. أما العنصر الثاني، فيكمن في دخول منافسين جدد على خط توفير الخدمات المالية الرقمية عبر شركات الاتصالات. وعلى سبيل المثال، حصلت شركة الاتصالات السعودية (STC) على رخصة تقديم خدمات مالية رقمية لشركتها التابعة "أس تي سي باي" (STC Pay) من مؤسسة النقد العربي السعودية، وهناك توجه لمنح رخص جديدة إلى مصارف رقمية مستقلة، كما يتوقع أن تعزز أزمة فيروس كورونا الطلب على الخدمات الالكترونية وربما العمل عن بعد لموظفي المصارف.

شركات

الأكثر قراءة

-

"أجيليتي للمخازن العمومية" الكويتية تسجل أرباحاً بقيمة 16.2 مليون دينار في الربع الثاني 2025

-

"بورصة الكويت" توقف التداول على أسهم شركتي "عربي القابضة" و"المساكن الدولية للتطوير العقاري"

-

رياض سلامة بين الحرية المشروطة والخريطة القضائية المعقّدة

-

"هيوماين تشات": أول نموذج ذكاء اصطناعي عربي متقدم في العالم

-

كيف تتحول "إنفيكتوس للاستثمار" إلى عملاق إفريقيا الغذائي؟