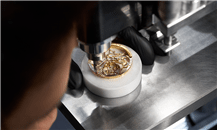

ارتفاع الطلب على الساعات الثمينة يرفع قيمة الصادرات مقابل انخفاض كمياتها

ارتفاع الطلب على الساعات الثمينة يرفع قيمة الصادرات مقابل انخفاض كمياتها

-

برت دكاش

برت دكاش

لم يعد الحديث عن فرض جائحة كورونا نموذج أعمال جديد مجرد فرضية أو تكهن، بل أضحى واقعاً يتأكد يوماً بعد يوم. فبعد تسريع الفيروس التحوّل الرقمي وجدت العلامات الفاخرة عموماً والساعات الراقية خصوصاً نفسها ملزمة بالاستثمار في تطوير منصاتها الخاصة بالتجارة الإلكترونية، وذلك بعد سنوات من التوظيف في افتتاح متاجر حية، لتعويض تراجع مبيعاتها الناجم عن إغلاق المتاجر في بداية انتشار الوباء.

هذه الخطوة التي اعتبر البعض أنها قد تكون حلاً مؤقتاً، سرعان ما باتت جزءاً لا يتجزأ من عملية بيع وتسويق شاملة ركيزتها التواصل مباشرة مع العملاء، وهو ما بدأت تركّز عليه الدور على نطاق واسع.

وعلى الرغم من كون حصة التجارة الإلكترونية لا تزال صغيرة نسبياً مقارنة بالبيع في المتاجر، إلا أن القيمين على الدور الراقية يجمعون على أن هذا الاتجاه مستمر وباقٍ، وهو لن يلغي المتاجر الحيّة إنما يحتّم على العلامات إعادة النظر في إستراتيجية بيعها وتوزيعها التي ركيزتها التواصل مباشرة مع العملاء، وهو ما بدأت تركّز عليه.

المستقبل ودور وكلاء التجزئة والموزعين

إزاء هذا الواقع المستجد، يعود السؤال عن دور وكلاء التجزئة والموزّعين ولاسيما في الأسواق الناضجة وما لم تكن هذه العلامات أو المجموعات مساهمة أو مالكة لشركات التوزيع أو التجزئة على غرار ملكية Swatch Group لشركة Rivoli في المنطقة. ولعل فض العلاقة بين إحدى أكبر مجموعات الساعات في العالم وأحد أكبر وكلاء التجزئة في المنطقة يندرج في هذا الإطار، وفق ما ذكر مصدر

لـ "أولاً- الاقتصاد والأعمال"، علماً أن علامات كثيرة تملك متاجر في المنطقة، بعضها بالشراكة مع وكلائها في المنطقة وبعضها تديره بنفسها. وكان أحد كبار الوكلاء قال لـ "أولاً- الاقتصاد والأعمال" رداً على سؤال عن مدى تأثير التجارة الإلكترونية والبيع أونلاين على دور وكلاء التجزئة والموزعين "إن العلامات لا تزال بحاجة إلى الوكيل أو الموزّع لأنه يعرف السوق وحاجات العملاء". وإلى حين تبلور الصورة، يبقى السؤال عن خدمة ما بعد البيع، وهل ينحصر دور الوكيل بهذه الخدمة فقط؟

اتجاه راسخ

إلى هذا التحول، يضاف اتجاه راسخ بدأ العام الماضي وسبق أن أكّدته أرقام تقرير جي بي مورغن السنوي عن صناعة الساعات السويسرية للعام 2020، المرجع المعتمد في صناعة الساعات الصادر في الربع الأول من العام الحالي. واليوم، تؤكده بدورها أرقام النصف الأول من العام الحالي الصادرة عن الاتحاد السويسري لصادرات الساعات. فقد بينت النتائج النصف سنوية زيادة قيمة الصادرات مقابل تراجع الكميات المصدّرة بسبب ارتفاع الطلب على الساعات الثمينة. ففي حين سجلت الساعات المصنوعة من المعادن الرئيسية زيادة مهمة من حيث القيمة خلال تموز/ يوليو بسبب الطلب القوي على الساعات المصنوعة من المعادن الثمينة، انخفضت، بل واصلت القطع المصنوعة من الفولاذ، انخفاضها من حيث الحجم، وتراجعت فئة "المواد الأخرى" تراجعاً حاداً. وبحسب الاتحاد، فإن الكميات المصدرة تراجعت بما مجموعه 320 ألف وحدة.

الاتجاه السلبي استمر بالنسبة إلى الساعات التي لا يتجاوز سعر تصديرها الـ 500 فرنك. فقد شهدت هذه الفئة هبوطاً بنسبة 18.7 في المئة من حيث القيمة و24.2 في المئة من حيث الكميات. أما الفئة التي تتراوح أسعار تصديرها ما بين 500 و3000 فرنك، فقد سجلت نمواً متواضعاً، بينما تلك التي يتجاوز ثمنها الـ3000 فرنك (سعر التصدير) سجلت صادراتها زيادة بنسبة 13.6 في المئة.

علماً أن هذه الساعات شكلت 70 في المئة من قيمة صادرات الساعات السويسرية العام الماضي، إنما 10 في المئة فقط من حيث الحجم، بحسب الاتحاد.

هل استعادت الصناعة عافيتها؟

بالعودة إلى نتائج النصف الأول من العام الحالي الصادرة أخيراً، فإن قيمة صادرات الساعات السويسرية لامست معدلات ما قبل الأزمة الصحية، وقد تأكد تعافيها في تموز/ يوليو الماضي، وفق تقرير الاتحاد الشهري إذ زادت بنسبة 7.6 في المئة مقارنة بالفترة نفسها من العام 2019، متجاوزة عتبة الــ2 مليار فرنك، وهي ارتفعت بنسبة 29.1 في المئة مقارنة بالفترة نفسها من العام 2020 والتي كانت بداية التباطؤ والتعافي غير المضمون الذي قادته الصين بشكل شبه حصري، من خلال أداء قوي جداً.

الاستهلاك المحلّي يعزّز النمو

بدا لافتاً للانتباه النمو الكبير الذي حققته الولايات المتحدة في النصف الأول بزيادة نسبتها 48.5 في المئة مقارنة بالفترة نفسها من العام 2019، مما جعلها تتصدر الأسواق في تموز/ يوليو ويسلّط الضوء على أهمية التعافي هناك. وتشير الترجيحات إلى أن الاستهلاك المحلي لبعض القطع، ولاسيما الباهظة منها والتي كان شراؤها يحصل خارج الولايات المتحدة قبل الأزمة، دعم هذا النمو.

وواصلت الصين كذلك أداءها القوي للأسباب ذاتها، مع زيادة بنسبة 75.0 في المئة. أما الأسواق الآسيوية الاخرى، مثل هونغ كونغ واليابان وسنغافورة فتراجعت وارداتها من الساعات السويسرية بنسبة 24.8 في المئة و4.1 في المئة و3.4 في المئة على التوالي.

وفي أوروبا التي سجلت زيادة بمعدل وسطي 1.8 في المئة، سجلت المملكة المتحدة أعلى زيادة في حجم وارداتها من الساعات السويسرية بنسبة 12.4 في المئة، وفرنسا بنسبة 10.2 في المئة وألمانيا 5.0 في المئة. في المقابل انخفضت واردات إيطاليا بحدة بنسبة 24.2 في المئة، بعد زيادة قوية في حزيران/ يونيو بنسبة 33.6 في المئة.

الإمارات تتصدّر الشرق الأوسط

على مستوى المنطقة، زادت قيمة واردات الإمارات التي تستعد لاستضافة النسخة الخامسة من "أسبوع دبي للساعات" الذي تنظمه شركة "أحمد صديقي وأولاده" بنسبة 13.9 في المئة مقارنة بتموز/ يوليو 2019، إلى 86.2 مليون فرنك، مع تراجع طفيف نسبته 1.1 في المئة مقارنة بالنصف الأول من العام 2019 من 553.7 مليون فرنك إلى 547.8 مليون فرنك.

كذلك، سجلت السعودية زيادة بنسبة 4.2 في المئة إلى 25.9 مليون فرنك، وبتراجع نسبته 4.2 في المئة مقارنة بالنصف الأول من العام 2019، من 184.6 مليون فرنك إلى 177.0 مليون. وحققت البحرين زيادة بنسبة 8.0 في المئة إلى 16.1 مليون فرنك والكويت بنسبة 14.5 في المئة إلى 16.0 مليون فرنك. أما قطر فتراجعت قيمة وارداتها من الساعات السويسرية بنسبة 12.1 في المئة من 17.1 مليون فرنك في تموز/ يوليو 2019 إلى 15.0 مليون في تموز/ يوليو 2021، وبنسبة 17.8 في المئة في النصف الأول من العام الحالي مقارنة بالفترة نفسها من العام 2019، من 125.8 مليون فرنك إلى 103.4 ملايين.

Rolex تستأثر بحصة الأسد

في الختام، لا بدّ من التذكير بما بيّنه تقرير جي بي مورغن، فقد تصدرت Rolex المشهد العام 2020 محققة أداءً، تجاوز أداء الصناعة ككل، على الرغم من تراجع مبيعاتها بنحو 15 في المئة العام الماضي، واستأثرت بحصة سوقية توازي 24.9 في المئة من إجمالي حجم السوق، علماً أنها عمدت العام 2020 إلى حصر مجموعاتها الجديدة بأربع مجموعات فقط.

إلى ذلك، زادت الأزمة الصحة من حدة تمركز سوق الساعات، وتبين أن الدور المستقلة أدت بشكل أفضل من متوسط السوق، ولاسيما Audemars Piguet التي اقتصر تراجع مبيعاتها على نسبه 9 في المئة فقط.

وكانت Tudor واحدة من العلامات السويسرية الصنع التي تنمو مبيعاتها العام 2020 وتزيد حصتها السوقية على حساب منافسيها ضمن الفئة نفسها، بما في ذلك TAG Heuer التي سجلت تراجعاً بنسبة 31 في المئة في مبيعاتها العام 2020.

وعلى الرغم من تسجيل بعض العلامات تراجعاً متواضعاً في مبيعاتها مثل Audemars Piguet، وCartier، وRichard Mille وBreitling إلى جانب Rolex، إلا أنها حققت أداء أفضل من متوسط أداء السوق.

إلى ذلك، تواصل العلامات الموجّهة إلى شريحة معينة من العملاء Niche تسجيل أداء جيد من خلال منتجات وتواصل غالباً ما يكونان جريئين ومبتكرين.

ولا بد من الإشارة إلى استمرار تراجع مبيعات الساعات الرخيصة نسبياً Entry Price والذي تؤكده الأرقام حيث اقتصرت مبيعات الساعات السويسرية ضمن هذه الفئة على 13.7 مليون ساعة، مقابل 75 مليون ساعة ذكية بيعت العام الماضي.

الأكثر قراءة

-

الهواتف التقليدية تحافظ على مكانتها: نوكيا و HMD تواصلان شراكتهما في المنطقة

-

"مدن" توقع اتفاقية لإنشاء مركز تميز للذكاء الاصطناعي في السعودية

-

"جلفار" تتجه للتخارج من صيدلياتها في الإمارات وعُمان لصالح مجموعة "البطحاء"

-

"المركزي القطري" يطلق المرحلة الثانية من إطار عمل الموزعين الرئيسيين

-

عبد الله السعودي… إرث مصرفي عربي عالمي لا يزول برحيل صاحبه